*Gene Towle.

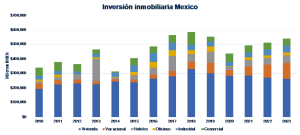

Tanto en el corto como en el mediano plazo la industria inmobiliaria mexicana presenta grandes oportunidades. La demanda de vivienda, de espacio laboral techado y de suelo urbanizado serán grandes generadores de negocio en los próximos 20 años. La falta actual de inventario se convierte en una gran oportunidad pues permite cambiar los productos para satisfacer las necesidades post pandemia. El único mercado que presenta sobreoferta en ciudades grandes es el de oficinas y, aun este se verá superado por la demanda en los próximos 4-5 años.

Figura 1: Valor de la industria inmobiliaria 2010-2023.

La demanda por productos inmobiliarios en México continuará creciendo, impulsada por el crecimiento demográfico y el atractivo como destino de manufactura y turismo.

Vivienda

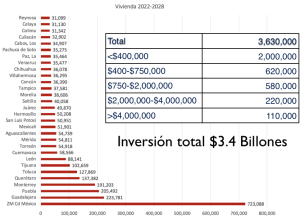

Figura 2: Compra proyectada de viviendas por consumidores.|

En los próximos 6 años, en México se van a producir 600,000 viviendas por año en las 80 principales ciudades del país con una inversión de $3.4 billones de pesos.

Hoy la industria produce menos de 200,000 unidades por año. Por lo que, si no hay cambios, la mayor parte será de autoproducción en lotes con servicios limitados o fraccionamientos de tierra ejidal.

Con un plan y proyecto de mercado y financiamiento, la industria pudiera triplicar su volumen y valor.

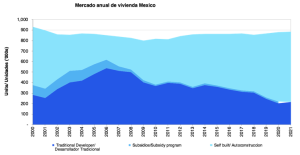

Figura 3. Crecimiento del parque habitacional y penetración de la vivienda por la industria

En los últimos 15 años, mientras el parque de vivienda creció, en promedio, 900,000 unidades por año, la producción de vivienda por la industria bajó de 600,000 unidades por año en 2007 a apenas 200,000 viviendas por año en 2022. Esta contracción es consecuencia de un aumento en los trámites para hacer vivienda barata, el enfoque casi exclusivo en el financiamiento por Infonavit, FOVISSSTE, banca y la falta de mecanismos para habilitación y dotación de infraestructura urbana a suelo.

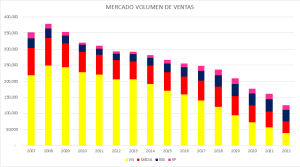

Ante la contracción abrupta de la producción de vivienda con créditos de interés social denominada VIS (menos de $850,000) pareciera que ha habido un incremento en la producción de vivienda de mayor valor, porque la proporción de vivienda de mayor valor es más alta, sin embargo, al revisar las cifras, se observa que, con la excepción del segmento Residencial, que ha crecido de manera moderada, todos los segmentos se han contraído en los últimos 15 años. En la observación y estimación de Softec, el crecimiento del segmento Residencial se debe a la entrada de personas que compraron este tipo de vivienda para ponerla en renta ante la abrupta bajada de tasas de interés para ahorros entre 2014 y 2016.

Figura 4. Ventas de vivienda por segmento

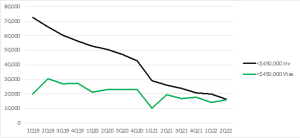

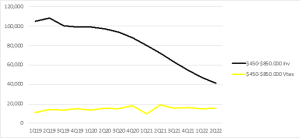

Evolución de ventas e inventarios

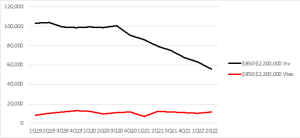

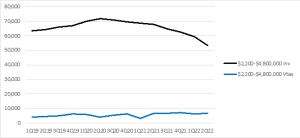

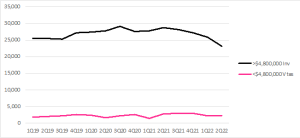

Las siguientes gráficas muestran las ventas recientes por trimestre y la disponibilidad de inventario en cada segmento. En todos los segmentos es claro que los inventarios no están siendo sustituidos conforme se vende mercancía. Hay segmentos, como los de vivienda de menos de $2,200,000 en donde hay menos inventario que el tiempo que toma iniciar un proyecto.

Esto genera grandes oportunidades para el inicio de nuevos proyectos. Claramente es necesario identificar los mercados y consumidores meta, así como sus necesidades y capacidad de compra antes de iniciar un nuevo proyecto, pero en términos generales, la falta de inventario de vivienda presenta el inicio de una de las mayores oportunidades en los últimos 30 años.

Figura 5. Ventas trimestrales e inventario por segmento de precio

Es claro que la velocidad de ventas es superior a la velocidad de sustitución de inventario por lo que la oportunidad es atender a los mercados donde los inventarios están cayendo de manera más acelerada.

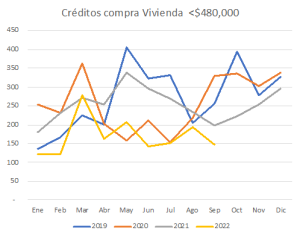

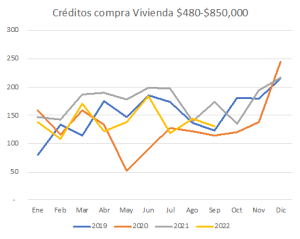

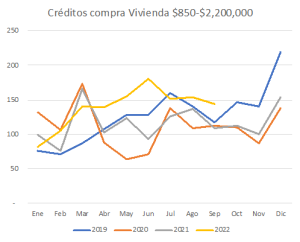

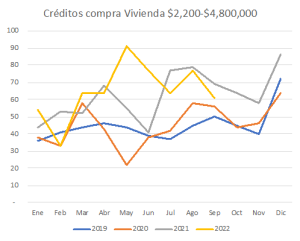

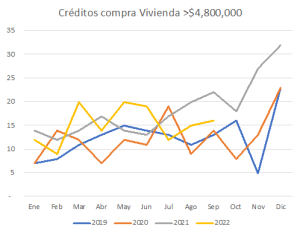

Colocación de Créditos Hipotecarios

La colocación de créditos hipotecarios por segmento de vivienda ha sido consistente en los últimos años y se espera que esta tendencia continue en el 2023, aunque con la falta de vivienda nueva, es muy probable que haya más ventas de vivienda existente hasta que los inventarios se nivelen.

Figura 6. Colocación mensual de créditos hipotecarios por segmento de precio

Salvo en los segmentos de mercado donde es clara la falta de inventario, la colocación de crédito para adquisición de vivienda nueva terminada en 2022 es similar o superior a la de los últimos 3 años.

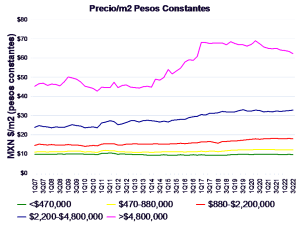

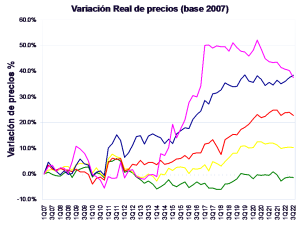

Evolución de precios

La variación de precios en pesos constantes ha seguido los incrementos de los costos de fabricación en todos los segmentos salvo el de vivienda de más de $4,800,000. Este último segmento tuvo un incremento superior al de los costos de producción entre 2014-2018 dado el incremento en la demanda, particularmente por inversionistas. La reducción de demanda en este segmento ha llevado a una reducción en sus precios de venta por m2.

Figura 6. Variación de precios por segmento

En general la vivienda de menos de $4,800,000 ha tenido ajustes en sus precios similares a los costos de producción. Es muy probable que esta tendencia se mantenga en el próximo año.

Perspectivas de mediano plazo

Dado que la edad mediana en México es de 26 años y la edad promedio de adquisición de vivienda es de 32 años, esto significa que en los próximos 30 años tendremos que producir viviendas para aproximadamente 65 millones de personas que formarán hogares de diversos tipos a lo largo y ancho del país. Además, una gran cantidad de personas que compraron una vivienda en los últimos 20 años ya la terminaron de pagar y están listos para comprar y mudarse a una casa con mejores características. Finalmente. a esto se suma el gran crecimiento que ha tenido la vivienda vacacional en los principales destinos del país. México ya se ha convertido en una alternativa real para que personas de otros países y nacionalidades inviertan y vivan.

En los próximos años tendremos que recrear un sistema de habilitación de suelo, aún con un reuso racional de los centros, las ciudades mexicanas se expanden en 60,000 hectáreas por año. En la medida que podamos hacer, como a principios y mediados del siglo 20, un sistema inmobiliario completo que contemple: habilitación de suelo, introducción de infraestructura, generación de espacios de trabajo, servicios, educación y vivienda, la oportunidad de transformar el país a través de la inversión inmobiliaria inteligente es extraordinaria.

Perspectivas inmobiliarias para el 2023

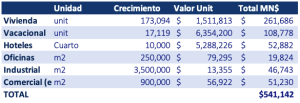

La industria de la vivienda no opera en el vacío, sino que forma parte del ecosistema inmobiliario. En este contexto, para el 2023 la industria tiene perspectivas de crecer de $511 mil millones de ventas a un estimado de $541 mil millones. Los principales ejes de demanda estarán en las zonas industriales por la demanda derivada del proceso de acercamiento a la demanda o “nearshoring” por su nombre en inglés, y por la continuada demanda de vivienda en destinos vacacionales.

El reto más grande es la falta de inventarios de producto en proceso. Aquellos desarrolladores que inicien proyectos bien enfocados al mercado, en el 2023 tienen una alta probabilidad de superar expectativas de velocidad de venta y rentabilidad.

Figura 4. Perspectivas para el 2023

Conclusión

La industria inmobiliaria en México presenta grandes oportunidades de corto plazo para proyectos que inicien en el 2023 y de mediano plazo en todos los sectores. El acelerado consumo de los inventarios sumado a una creciente demanda, soporta precios y hace que este sector tenga muy alentadoras perspectivas.