Por Enrique Margain Pitman.*

El 2022 se caracterizó por un año complicado en el sector vivienda y su financiamiento por los incrementos en la inflación, lo cual impactó en los recursos disponibles de las personas, y también en mayores costos de financiamiento y en los precios de las viviendas.

En el siguiente cuadro podemos observar los resultados en el otorgamiento de créditos hipotecarios por parte de la banca y Organismos Públicos de Vivienda ( Infonavit y Fovissste), en el cual se observa una disminución en el número de créditos otorgados del 13.8% en el periodo enero- noviembre del 2022 respecto del año anterior, y un ligero incremento en el monto financiado en términos nominales del 1.8%, impulsado por un incremento en el crédito promedio del 18%.

En relación a las tasas de interés de los créditos hipotecarios, en lo que respecta a los Organismos Públicos de Vivienda no tuvieron movimientos, y las bancarias orientadas a la vivienda tuvieron un incremento anual de 78 puntos base (menos de 1%), que implica un aumento en mucho menor proporción que las tasas de referencia, situándose en noviembre en un nivel promedio de 9.78 %; sin embargo, las tasas de interés promedio que actualmente se ofrecen en el mercado están en promedio arriba del 10%.

Es importante recordar que los créditos hipotecarios en México son en su mayoría son en pesos, tasas fijas y pagos conocidos, y se incluyen seguros de vida y daño; dicha estructura permite que en épocas de alta inflación y crecimiento en las tasas de referencia solo se trasfiera su impacto en las tasas de los nuevos créditos. Lo anterior, contrasta con otros países donde la mayoría del financiamiento son a tasa variable, o con tasas fijas que se otorgan por un periodo determinado 2, 4 o 5 años y después se ajustan a condiciones de mercado (ejemplo: Reino Unido, Canadá), lo cual tiene un impacto importante en la mensualidad de los deudores hipotecarios.

Dentro de las perspectivas para el 2023, se tienen que considerar tres elementos que impactaran en la demanda de vivienda, y que tenemos que verlo integralmente.

- Se observa una disminución en el Ingreso disponible de las personas por la alta inflación, lo cual implica que los egresos o gastos crezcan por arriba de nuestros ingresos, y afecta la capacidad de endeudamiento de las personas, y su ánimo para adquirir un compromiso financiero de largo plazo.

- El incremento en las tasas de interés, las cuales han tenido un incremento marginal en los créditos hipotecarios bancarios, lo cual termina impactando en la línea de crédito o mensualidad del financiamiento. Un incremento de 1% o 100 puntos base en la tasa de interés implica para un mismo ingreso un decremento en la línea de crédito del 7%.

- El incremento en el valor de los inmuebles debido a un mayor costo en los materiales de construcción y en el financiamiento. De acuerdo a la CANADEVI, el valor de las viviendas crecerá durante el año por arriba del 10%, lo cual requiere un mayor financiamiento o ahorro previo de las personas.

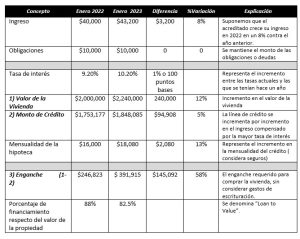

Los tres elementos combinados tienen un impacto hacia las personas, lo cual que se puede observar en el siguiente ejemplo, donde se explica la diferencia entre una misma persona que compra una misma vivienda con financiamiento en 2022 y 2023.

El efecto principal tiene que ver con la accesibilidad a la vivienda donde se requieren mayores enganches o líneas de financiamiento, lo cual está limitado por el ingreso de las personas, dentro de las medidas que se pueden implementar para aliviar dicho efecto es otorgar mayores plazos de financiamiento, o buscar co-acreditar con el conyugue, padres o hijos o co-residentes para la población más joven.

Existe muchos factores positivos que ayudaran a mantener un año con una perspectiva positiva en el sector vivienda y su financiamiento como: 1) bono demográfico, 2) creación de más de 650,000 familias cada año, 3) crecimiento en el empleo, 4) amplio anaquel de productos hipotecarios, 5) banca sólida y bien capitalizada, 6) desarrollo de nuevos productos hipotecario, 7) coordinación y cooperación entre la banca y Organismos Públicos de Vivienda, 8) valores de la vivienda manteniendo un crecimiento al ritmo de la inflación, entre muchos otros.

*Enrique Margain Pitman

Director Ejecutivo Préstamo a Particulares en HSBC