Por Enrique Margain Pitman*

Para entender la importancia de los programas de apoyo en créditos hipotecarios, quisiera contarles la historia de Alejandra: Ella tiene una guardería en el sur de la CDMX y en atención a los protocolos de salud, esta se encuentra cerrada. Alejandra ha negociado con los padres y madres de familia un descuento en la colegiatura para apoyar su economía, y poder mantener el sueldo de las cuidadoras y maestras. Aunque su gesto es noble y solidario, le genera un ajuste importante en sus ingresos y pone en riesgo el pago del crédito hipotecario de su vivienda.

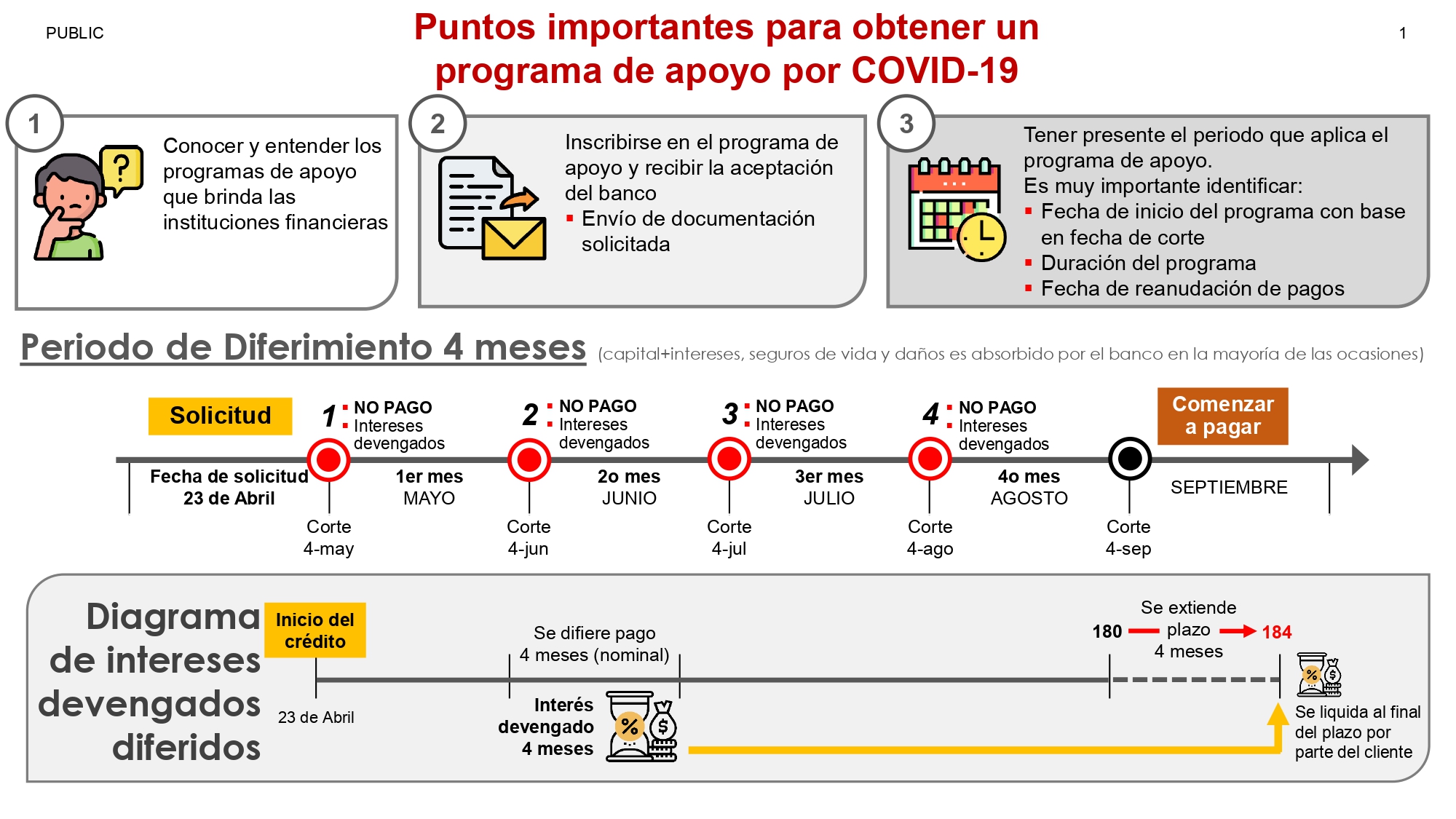

Alejandra se informó acerca de los programas de apoyo que los bancos ofrecen para sus diferentes productos, y pudo constatar que el proceso para su obtención es simple. Ella había contratado un crédito hipotecario por quince años, y su último pago antes de inscribirse al programa fue en abril. Le autorizaron el esquema de diferimiento de capital e intereses por cuatro meses, en los que el banco cubre por cuenta del cliente los seguros de vida y daño. Su diferimiento se aplicará a partir de su fecha de corte, desde el mes de mayo hasta agosto. De esta forma, ella volverá a pagar su mensualidad a partir de septiembre, y el plazo de su crédito se extiende por el tiempo de diferimiento (cuatro meses). El interés generado durante su diferimiento, se liquida al final de su plazo o cuando pague totalmente el crédito (ver explicación en gráfico).

Además del diferimiento, existen otros esquemas que apoyan a los clientes que han sufrido una afectación parcial en sus ingresos para que se reduzca el monto de la mensualidad a pagar por un periodo determinado. Esto se puede lograr de diversas maneras, pues en estos esquemas el banco puede condonar o diferir, parcial o totalmente, capital o intereses, por un periodo determinado. Estos esquemas son muy útiles porque el cliente ajusta la disminución de la mensualidad en relación a sus ingresos, además de mantener el pago de su crédito, sin comprometer sus finanzas en el corto plazo.

Una tercera opción, que también puede resultar de gran utilidad y complementar los esquemas antes descritos, es la ampliación del plazo en un crédito hipotecario. Esta opción permite la reducción de la mensualidad para el cliente, en escenarios en los que prevé un cambio más prolongado en su nivel de ingresos.

Adicionalmente a estos programas de apoyo, existen otros productos hipotecarios que pueden ayudar a los clientes, como son el pago de pasivos, el crédito de liquidez, o una combinación de ambos. El primero consiste en cambiar el crédito hipotecario de una entidad financiera a otra para mejorar sus condiciones financieras, como la tasa de interés, y extender el plazo del crédito, lo cual reduce la mensualidad a pagar. El crédito de liquidez permite hipotecar una vivienda libre de gravamen, para destinar los recursos a los fines que el cliente decida libremente. Este tipo de crédito se utiliza principalmente para consolidar las deudas, lo que significa diferir sus vencimientos al largo plazo, generalmente con mejores condiciones financieras, lo que permite disminuir la carga financiera y el monto a pagar mensualmente, además de conservar cierta liquidez para afrontar imprevistos.

Otro aspecto importante a considerar es que la mayoría de los créditos hipotecarios tienen seguros de desempleo que cubren la mensualidad por un periodo determinado. Es importante conocer su cobertura (que puede variar de tres a nueve meses de la mensualidad del crédito), y preguntar respecto a la documentación necesaria para su utilización. Finalmente, en los créditos cofinanciados de la banca con los Organismos de Vivienda (Infonavit o Fovissste), los cuales implican dos créditos hipotecarios asociados a una misma vivienda, cada uno tiene sus propios programas de apoyo y el acreditado puede adherirse a ambos, lo mismo que utilizar los seguros de desempleo que correspondan a cada uno de los créditos.

Con todo esto, Alejandra se encuentra mucho más tranquila después de recibir el programa de apoyo de su banco, y haber realizado los ajustes necesarios en su negocio, lo cual ha sido una realidad para un gran número de familias. Los programas de apoyo nos permiten no caer en la desesperación, ni comprometer nuestro patrimonio, y por tanto nuestro bienestar en el corto y el mediano plazo.

*Mtro. Enrique Margain Pitman

Director Ejecutivo de Crédito Hipotecario y Automotriz de HSBC