Por Gabriel España.

En el contexto de las discusiones relativas a la nueva Constitución para la Ciudad de México, en días recientes se ha abierto el debate sobre los esquemas de financiamiento para la renovación urbana de algunas zonas de la metrópoli de la cual los medios reportan que existe ya una propuesta en discusión en la Asamblea Constituyente, en la que se hace mención a un sistema de recuperación de plusvalías de inmuebles para financiar infraestructura urbana. Lejos de juzgar si el mecanismo propuesto es el correcto o no, es importante hacer notar que existe un sinnúmero de alternativas que han sido probadas en otras grandes ciudades en las cuales existen condiciones semejantes a las que la Ciudad de México puede ofrecer, sobre todo considerando los niveles de desarrollo que han logrados los mercados de capitales en México en años recientes.

La Bursatilización de Impuestos Futuros: La bursatilización como instrumento es ampliamente conocida en México, ya que puede ser utilizada tanto por empresas privadas como públicas, y les permite emprender nuevos proyectos que generen nuevos negocios. La bursatilización es un proceso de estructuración de valores que permite vender activos o los derechos sobre los flujos futuros de activos, que por su naturaleza no son líquidos o poseen una lenta realización, permitiendo así que los emisores de dichos certificados bursátiles capten los recursos que necesitan para realizar inversiones nuevas de una manera que quizá no hubiera sido posible de otra forma. Es decir, permite obtener hoy los ingresos futuros generados por los activos a brutalizarse.

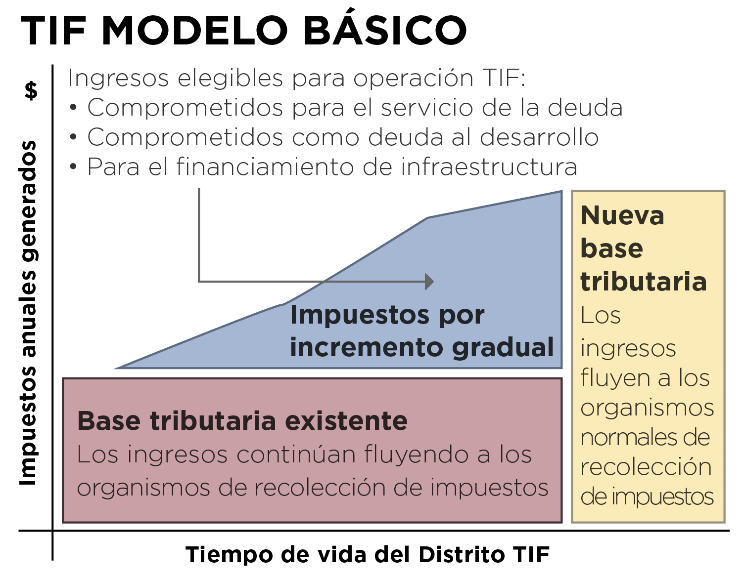

Financiamientos por Impuestos Futuros: Este tipo de financiamiento, conocido comúnmente como TIF al ser estas las siglas en ingles de Tax Increment Financing, se presenta como una alternativa para canalizar inversión del sector privado en el desarrollo de infraestructura urbana en grandes ciudades. Los TIFs están diseñados como herramientas de financiación que le permite a las ciudades invertir en proyectos de mejora o expansión de infraestructura urbana utilizando el aumento futuro en la recolección de impuesto generados por el proyecto de mejora urbana como única fuente de pago, sin causar afectación negativa alguna a la plusvalía generada en el inmueble, de la cual el único beneficiario sigue siendo el propietario de dicho inmueble.

Algunos de los bonos o certificados bursátiles TIF más conocidos en Estados Unidos de Norteamérica, han demostrado las bondades del esquema, el cual ha permitido la realización y mejora de activos inmobiliarios, así como de algunos barrios o colonias/distritos, tales como:

- Washington DC: Gallery Place (US$74m), Mandarin Oriental Hotel (US$46m), International Spy Museum (US$6.9m)

- Atlanta: Atlantic Station: 3 emisiones de bonos – U$76m, U$166m, U$85m

- Missouri: 125 distritos TIF con un total de U$341million en impuestos incrementales para financiar costos de redesarrollo ~ U$2.4m por distrito TIF

Escenario Hipotético de Bursatilización:

Supongamos que 4 colonias de la Ciudad de México se puedan adherir a un esquema TIF como el propuesto aquí, bajo una estructura que permita consolidar la recolección de los impuestos derivados por la propiedad inmobiliaria para el periodo 2016-2035, asumiendo lo siguiente:

- La recolección de impuesto a la propiedad inmobiliaria recolectado crece en Pesos Mexicanos 3% anual (estimado de inflación en México).

- El valor catastral de las propiedades es 60% del valor de mercado.

- El impuesto a la propiedad inmobiliaria es 1% del valor catastral.

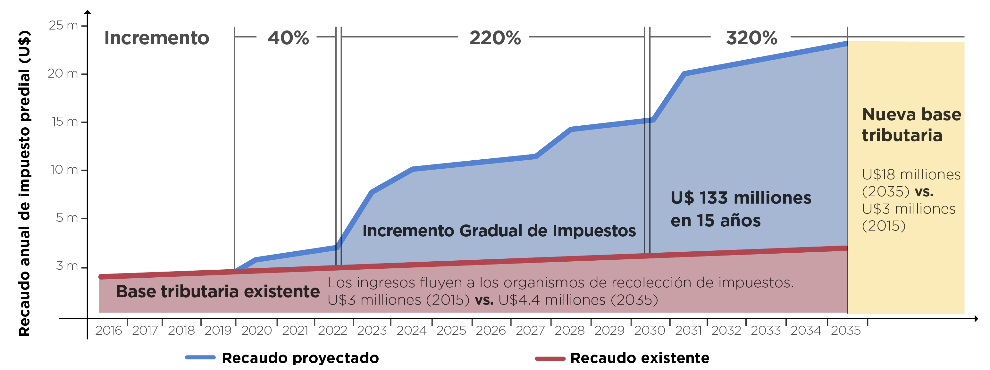

Estimación de Flujos Futuros de Impuesto a la Propiedad Inmobiliaria en Caso Hipotético, 2016-2035 (U$)

Resultados estimados:

Considerando que hoy en día las 4 colonias de este ejemplo generan US$3 millones en impuestos debidos a la propiedad, si los proyectos de mejora urbana no se llevaran a cabo con el crecimiento orgánico de recolección de impuestos, es probable que dicho impuestos debidos a la propiedad totalizarían US$4.4 millones en 2035. Sin embargo, realizando mejoras urbanas por unos US$30 millones, se podría llegar a recolección que pudieran lograr una recaudación de unos US$18 millones para 2035, lo que a una tasa del 8.5% nos daría un NPV o Valor Presente Neto de US$133 millones suficiente para poder servir la deuda de un certificado bursátil por US$30 millones a 20 años que permita la realización de las mejoras urbanas indicadas arriba.

La experiencia de algunos TIFs en el mercado permiten proponer los siguientes temas de de evaluación a considerar para la emisión del Certificado Bursátil TIF:

Evaluación de los costos por mejoras urbanas a realizar, que tengan un impacto positivo en la plusvalía de los inmuebles dentro de las colonias consideradas, esto permitirá al mismo tiempo como catalizador para fomentar la confianza para la inversión del sector privado.

Evaluación del apetito de los inversionistas en un certificado bursátil TIF, identificar a inversionistas ancla, así como alineación con las agencias de calificación.

Oportunidades y Desafíos:

Oportunidades:

- Complementa los instrumentos tradicionales de financiación para promover el desarrollo urbano.

- Permite a los gobiernos invertir en mejoras sin depender de otras fuentes (más costosas) de financiación.

- Ofrece la oportunidad de abordar las principales barreras de entrada para la inversión del sector privado en el desarrollo urbano.

- Mínimo impacto fiscal.

- Podría promover la profundidad de los mercados de capitales en la financiación urbana.

Desafíos:

- Requiere un mercado robusto de bienes raíces y condiciones económicas positivas: no para todas las ciudades; no en todo momento.

- Requiere un catastro y sistema de impuestos robusto.

- Requiere que el compromiso de la ciudad y las instituciones sea creíble.

- Riesgos de repago, impacto sobre la calificación de crédito de la ciudad.

- Vulnerable a crisis económicas nacionales y locales.

- Puede que no sea apropiado para financiar proyectos pequeños.

Conclusiones principales:

- Los certificados bursátiles TIF promueven proyectos impulsados por el mercado, si el mercado no reconoce o percibe el valor que los proyectos de mejora urbana generaran, no se podrá hacer una colocación exitosa del certificado TIF.

- Los certificados bursátiles TIF son una alternativa a la deuda tradicional, y utilizan una estructuración financiera para renovación urbana que minimiza el impacto fiscal y maximiza la inversión privada.

Esperemos que este tipo de textos alimenten el debate de opciones, a fin de encontrar mejores soluciones para financiar el tan necesario desarrollo urbano de la Ciudad de México.

Gabriel España. Master en Dirección de Empresa (MBA) por el Instituto Panamericano de Alta Dirección de Empresa (IPADE) e Ingeniero Civil por la Universidad Nacional Autónoma de México (UNAM). Es especialista en Inversiones en Mercados Emergentes, basado en Washington DC. Cuenta con amplia experiencia en el financiamiento de vivienda social e infraestructura en Latinoamérica. Las opiniones de este artículo son a título personal y no deben ser atribuidas a ninguna otra persona o institución.

@Gabriel_Espana

LinkedIn: https://www.linkedin.com/in/gabrielespana.